Le crédit d'impôt recherche : "nudge" ou "sludge"?

Dans cet article, initialement publié sur The Conversation, Pierre Courtioux analyse le dispositif du Crédit Impôt Recherche (CIR)...

En France, pour les entreprises, la question des incitations non strictement monétaires à développer de la R&D apparaît comme une question centrale mais trop peu documentée. Pour reprendre les concepts de l’économie comportementale, la question de savoir si le crédit d’impôt recherche (CIR) est un nudge (c’est-à-dire un dispositif dans l’intérêt des entreprises investissant dans la R&D) ou un sludge (c’est-à-dire un dispositif qui incite au renoncement et à l’abandon du fait de sa complexité) au moins pour certaines d’entre elles, se pose. C’est pour répondre à cette interrogation ainsi qu’à d’autres que l’EDHEC vient de lancer l’Observatoire de la R&D en entreprise (ORDE-EDHEC).

Dans une économie des savoirs et de la connaissance, la R&D des entreprises est un élément stratégique pour soutenir la croissance. Les gouvernements de nombreux pays, conscients de cet enjeu, cherchent à favoriser son développement en mettant en place divers dispositifs de soutien public à la R&D privée. En France, le crédit impôt recherche (CIR) est un élément central de cette panoplie de dispositifs. Il coûte à l’État environ 6 milliards d’euros par an et permet aux entreprises de déduire de leur impôt sur les sociétés 30 % du montant des dépenses de R&D déclarées dans le cadre de ce dispositif.

Pas « d’effet multiplicateur » puissant

Le CIR n’a pas toujours « bonne presse ». Il n’est pas rare que les médias pointent du doigt des pratiques abusives de déclaration de R&D au CIR par des entreprises dont la « réelle » activité de recherche peut poser question. Dans ce contexte, on peut se demander comme le pôle économie de l’EDHEC, si le CIR n’est pas « une vraie fausse bonne idée » et si en conséquence le dispositif ne devait pas être mis sur la liste des niches fiscales à supprimer. Mais on peut tout autant se demander si au contraire, en faisant cela on ne risque pas de « jeter le bébé avec l’eau du bain » et si la forte médiatisation des « mauvaises pratiques » de certaines entreprises ne masque pas un engagement plus fondamental dans la recherche de nombreuses entreprises.

Les études montrent qu’un euro de rentrée fiscale en moins ne correspond qu’à un euro de dépense de R&D en plus. Ktasimar/Shutterstock

Les conclusions du récent rapport publié par France Stratégie (Harfi et Lallemant, 2019), qui synthétise les résultats de plusieurs études sur le CIR commandées dans le cadre de son évaluation par la Commission nationale d’évaluation des politiques d’innovation (CNEPI), indiquent que le CIR a « atteint sa première cible : la croissance des dépenses de recherche et développement de ses bénéficiaires ».

Mais la lecture de ce rapport ne permet pas d’accorder un blanc-seing au dispositif. En effet, les principaux résultats des études, qui confirment en cela un certain nombre d’études réalisées sur le sujet ces dernières années, sont que, grosso modo, 1 euro de rentrée fiscale en moins ne correspond qu’à 1 euro de dépense de R&D en plus. Dans un contexte de forte tension budgétaire, ces résultats posent question sur les choix d’orientation des politiques publiques. S’il n’y a pas « d’effet multiplicateur » puissant du dispositif, est-ce que l’État n’a pas intérêt à renoncer au CIR et à récolter directement l’impôt pour financer ensuite la recherche publique et/ou privée par des subventions ?

Un dispositif « mal calibré »

Mais cet impact, finalement assez faible du CIR sur les dépenses de recherche, peut aussi s’expliquer par des problèmes de calibrage général et de mise en œuvre effective du dispositif qui sont pour le moment très peu documentés.

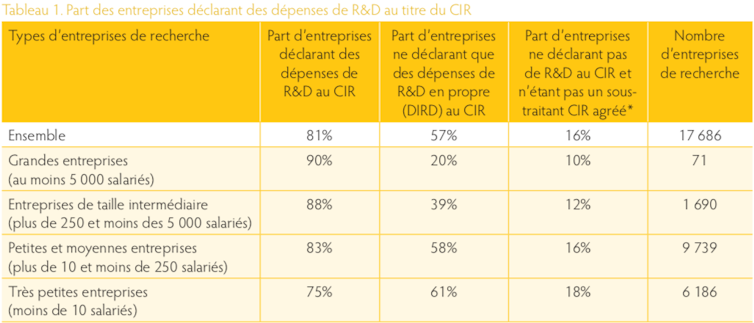

De ce point de vue, la récente étude publiée par l’EDHEC (Courtioux et coll., 2019) tend à montrer que le dispositif est plutôt « mal calibré » et qu’il touche en fait des entreprises qui font de la R&D de manière très différente, voire qu’il ne les touche pas du tout ! En effet, cette étude montre que 16 % des entreprises françaises qui font régulièrement de la R&D n’ont pas recours au dispositif alors qu’elles ont effectivement engagé des dépenses de R&D dans l’année (voir tableau ci-dessous). De plus, les entreprises qui déclarent des dépenses au titre du CIR ne déclarent pas l’intégralité de leurs dépenses puisque l’étude estime que 34 % des dépenses de R&D réalisées ne sont pas déclarées au titre du CIR.

Note : (*) Entreprise dont aucune des sociétés qui la composent n’est agréée pour les dépenses de sous-traitance du CIR. ERD 2013 (MESRI), GECIR (MESRI, DGFiP), calculs des auteurs.

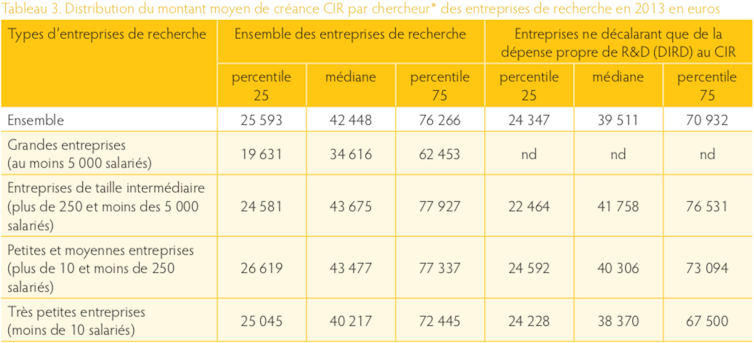

Certains éléments de la mise en œuvre, que l’étude discute à partir d’une enquête qualitative exploratoire réalisée par des étudiants de l’EDHEC, peuvent expliquer ces décalages. En effet, cette partie de l’étude permet de mettre en évidence l’existence de coûts administratifs importants qui s’expliquent par la nécessité d’avoir un document de présentation du projet de recherche à même de convaincre l’administration fiscale, et un processus efficient de traçabilité des dépenses internes dédiées à la R&D : on ne s’improvise pas entreprise centrée sur la recherche ! À cela s’ajoute potentiellement un contrôle de conformité de l’administration fiscale, dont la différence avec un contrôle fiscal (qu’il peut en partie annoncer…) n’est pas toujours claire pour les petites entreprises. Ces éléments peuvent conduire les entreprises à une certaine « prudence » dans la déclaration de leurs dépenses au titre du CIR, c’est-à-dire à déclarer moins que ce qu’elles font effectivement… voire à ne rien déclarer du tout ! Pourtant, le retour fiscal que les entreprises peuvent attendre du CIR n’est pas négligeable : l’étude montre que ce montant de la créance par chercheur a une médiane qui se situe à environ 42 000 euros, et que pour 25 % des entreprises ce montant est supérieur à 72 000 euros, comme indiqué dans le tableau ci-dessous.

Note : (*) équivalent temps plein ; (nd) non divulgué afin de respecter les règles du secret statistique. ERD 2013 (MESRI), GECIR (MESRI, DGFiP), calculs des auteurs.

Les dangers d’une mauvaise anticipation

Par ailleurs, l’étude publiée par l’EDHEC montre qu’une partie des entreprises faisant de la R&D et déclarant de la R&D au CIR ne sont pas couvertes par l’enquête du ministère de l’Enseignement supérieur, de la Recherche et de l’Innovation (MESRI), qui sert de référence pour mesurer les dépenses totales de R&D au niveau national. En effet, certaines entreprises sortent du champ de l’enquête, soit parce qu’elles n’effectuent de la R&D (et ne la déclarent au titre du CIR) que de manière ponctuelle, soit parce qu’elles ont cessé leur activité (liquidation, etc.).

Pour ce qui est de celles qui déclarent un recours « ponctuel » au CIR, il est difficile de savoir exactement pourquoi elles ont cessé de le demander. Ces entreprises peuvent soit avoir été découragées par les « contrôles de conformité », voire les « contrôles fiscaux », mais il peut également s’agir d’une mauvaise anticipation des coûts administratifs induits par la déclaration des dépenses de R&D au titre du CIR. Cette mauvaise anticipation risque même parfois de mettre l’entreprise en péril : les start-up relativement fragiles peuvent avoir des difficultés sérieuses à mobiliser les ressources nécessaires pour faire face à un contrôle fiscal ! Les auteurs de l’étude estiment qu’il s’agit d’environ 6 600 sociétés qui ont déclaré « ponctuellement » 109 000 euros de dépenses de R&D en moyenne. Mais plus que le montant de R&D déclaré qui sort des radars de la statistique publique, c’est bien les stratégies des entreprises et de leurs pratiques de R&D, « bonnes » ou « mauvaises », qu’il importe maintenant de comprendre pour mener une évaluation complète du CIR.

Retrouvez le Position paper de l’EDHEC intitulé « Quel est le rendement du crédit d’impôt recherche ? » ici.

Cet article est co-publié avec The Conversation sous licence Creative Commons. Lire l’ article sur The Conversation.